+380 Courtiers Immobiliers Partenaires partout au Québec

Soumissions

Courtiers

Soumissions Courtiers Immobiliers

VOUS VENDEZ OU ACHETEZ UN IMMEUBLE À REVENUS?

Comparez 3 Stratégies des Meilleurs Agents Immobiliers de Votre Région via un Simple Formulaire Web!

Comparez 3 Agents Immobiliers

Remplissez le formulaire ci-dessous et 3 Courtiers IMMOBILIERS vous feront une Proposition. Comparez: Commission, Service & Personnalité

« * » indique les champs nécessaires

+380

Courtiers Partenaires

Immeubles à revenus : Comment évaluer la rentabilité d’un PLEX?

Vous songez à acquérir un immeuble à revenus afin de faire fructifier votre capital? C’est une excellente idée, si vous comprenez tout d’abord les bases de l’investissement immobilier et si vous êtes en mesure d’évaluer la rentabilité d’un immeuble qui génère des revenus.

Un PLEX, c’est une façon de faire de l’épargne forcé puisqu’il se paye tout seul grâce aux loyers chargés aux locataires et il prend de la valeur avec le temps.

Au bout du compte, ce peut être très avantageux! Il faut néanmoins savoir cibler les immeubles intéressants.

Permettez-moi de vous aider à mieux cerner la réalité du marché et de comprendre comment il est possible d’évaluer la rentabilité d’un PLEX.

Les types d’immeubles multi résidentiels : les PLEX et les immeubles multi locatifs

Il existe deux types d’immeubles dans le multi résidentiel et il importe de connaître la différence.

- Les PLEX : Ce sont des petits immeubles de 2 à 5 logements qui se comparent assez facilement au marché résidentiel et qui sont souvent habités par un propriétaire occupant. Cela inclut notamment les Duplex, Triplex, Quadruplex et Quintuplex.

- Les immeubles multi locatifs sont des immeubles de type « conciergerie » qui comprennent 6 logements et plus. Ils se comparent beaucoup plus à des immeubles à bureaux puisque leur valeur fluctue en fonction de leur capacité à générer des revenus.

Les deux types d’immeubles génèrent des revenus, mais n’impliquent pas nécessairement le même niveau de gestion. Calculer la rentabilité d’un immeuble multi locatif est plus complexe que pour un PLEX. Les gros immeubles multi locatifs sont également généralement un placement plus sécuritaire que les petits immeubles, puisque leurs sources de revenus dépendent de plus locataires.

Les immeubles multi locatifs sont également beaucoup moins vulnérables aux cycles immobiliers que ne le sont les immeubles résidentiels. Par exemple, en cas d’une hausse soudaine des taux d’intérêt, l’accessibilité à la propriété va baisser et la demande de logement va augmenter, diminuant du même coup l’inoccupation pour les immeubles multi locatifs. Ces types d’immeubles sont donc des bons placements à long terme!

Évolution du marché des PLEX entre 2000 et 2026 au Québec

Avec la montée fulgurante des prix au cours des 15 dernières années, il est tout à fait légitime de se demander s’il est toujours raisonnable d’investir dans les PLEX pour faire croître son patrimoine. En effet, au cours de cette période, la Fédération des chambres immobilières du Québec a démontré que le prix médian des petits immeubles à revenus (2-5 logements) est passé d’environ 130 000$ à 650 000$ de 2000 à 2026.

Si on fait le calcul, ça donne une augmentation de 400%. C’est une énorme augmentation! Pour la même période, et c’est ce qui peut faire peur, les loyers de ces mêmes immeubles ont également augmenté de manière fulgurante. Les immeubles sont beaucoup plus chers, mais il faut noter que les taux d’intérêt sont aujourd’hui beaucoup plus bas qu’au tournant du 21e siècle. En gros, il faut simplement mieux maîtriser l’art des chiffres pour évaluer la rentabilité d’un immeuble à revenus.

Entre 2015 et 2019, les prix ont augmenté légèrement, mais c’est entre 2020 et 2026 qu’une nouvelle hausse marquée des prix s’est produite au Québec.

Suite à la pandémie, la demande a explosé en raison des très faibles taux d’intérêt. On a assisté à des hausses de prix allant jusqu’à 20% et plus dans certaines régions de la province pour les petits immeubles à revenus de 2 à 5 unités.

Le tableau qui suit présente les augmentations moyennes de prix pour les 3 plus grandes régions du Québec.

| Hausses moyennes approximatives du prix des PLEX entre 2025 et 2026 | |

| Montréal | Entre 5% et 7% |

| Québec | Entre 15% et 21% |

| Gatineau | Entre 10% et 14% |

*Données tirées de la base de données Centris.

Évaluer la rentabilité d’un immeuble à revenu : les principaux indicateurs

Les personnes qui décident finalement à investir en immobilier arrivent rapidement face à un premier défi de taille lorsqu’ils ont peu de connaissances dans le domaine. Comment faut-il s’y prendre pour évaluer la rentabilité d’un immeuble à revenu? Les méthodes exhaustives et précises sont un peu trop complexes pour être présentées sans avoir recours à des notions de finance.

Cependant, laissez-moi vous expliquer grossièrement les principaux indicateurs utilisés pour évaluer la rentabilité des petits immeubles à revenus, soit les PLEX.

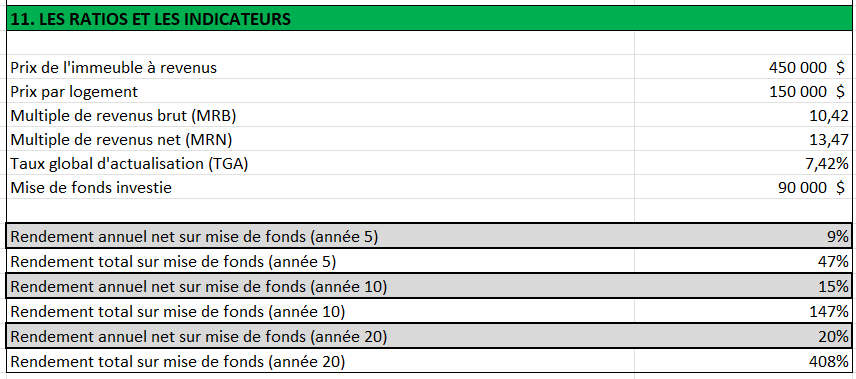

Le multiple de revenu brut (MRB) : C’est le rapport entre le prix de vente et le revenu brut potentiel de l’immeuble étudié (Prix de vente/Revenus bruts). Lorsqu’on multiplie le MRB par les revenus bruts, on obtient donc la valeur d’un immeuble.

Le multiple de revenu net (MRN) : C’est le rapport entre le prix de vente et le revenu net après déduction des vacances, inoccupations et dépenses d’exploitation de l’immeuble étudié. C’est bien souvent un indicateur plus précis et plus juste que le MRB.

Le taux global d’actualisation (TGA) : Le taux global d’actualisation est le rapport entre le revenu net et le prix de vente de l’immeuble étudié. Le taux obtenu est en pourcentage. Plus le TGA est élevé, plus les revenus représentent une grosse part du prix de vente.

Ces trois indicateurs sont bien souvent connus de la plupart des personnes détenant des biens immobiliers. Ils permettent d’évaluer la VALEUR des immeubles et de comparer les MRB, MRN et TGA avec ceux du marché. En comparant ces indicateurs, il est possible de voir s’ils sont comparables à ceux du marché ou si le prix de vente demandé est trop élevé.

L’analyse de rentabilité et les ratios de performance d’un immeuble

La rentabilité d’un immeuble à revenus vient de sa capacité à s’autofinancer et à produire des revenus excédentaires. Un investisseur achète d’ailleurs un immeuble à revenu afin que les locataires paient des loyers, lesquels permettent de rembourser l’hypothèque tout en fournissant (pas toujours, mais parfois) un surplus de liquidité.

En plus, durant la période de détention, souvent au minimum cinq ans, l’immeuble acquiert une « plus-value » ou encore sa valeur va croître en fonction de l’évolution du marché immobilier. Voici donc un tableau qui résume les trois ratios de performance permettant d’évaluer la rentabilité d’un PLEX.

| Liquidité générée par l’opération

(Cash Flow) |

C’est le surplus généré par l’exploitation de l’immeuble, soit Liquidité = revenu brut – inoccupation/mauvaise créance – dépenses d’exploitation – service de la dette. Ce surplus annuel est le profit récurrent qui vient dans les poches du propriétaire. |

| La capitalisation | Lorsque vous achetez un immeuble à revenus, vous contractez une hypothèque. Les revenus provenant des loyers servent à payer les intérêts sur votre emprunt, mais également le capital. Le remboursement du capital est appelé la capitalisation. Votre immeuble acquiert alors une équité entre sa valeur et le solde de votre hypothèque au cours des années. |

| La plus-value | Dépendamment de l’évolution du marché, la valeur de votre immeuble fluctuera dans le temps. La plus-value est l’accroissement de la valeur de votre bien dans le temps. (Exemple : 100 000$ cette année; 3% de croissance projeté; l’année prochaine la valeur est de 103 000$). |

On peut ainsi analyser la rentabilité d’un immeuble en regardant le surplus de liquidité annuel qu’il génère, le capital remboursé ainsi que la plus-value qu’il acquiert. Il arrive couramment aujourd’hui que des immeubles ne génèrent aucuns surplus de liquidité.

Néanmoins, cela ne veut pas dire qu’ils ne sont pas rentables. La capitalisation et la projection de plus-value peuvent à elles seules justifier la rentabilité d’un immeuble. Voici un exemple d’analyse de rentabilité sommaire.

Exemple d’analyse de rentabilité d’un immeuble à revenus au Québec

Prix de l’immeuble : 375 000$

Mise de fonds : 75 000$ (20%)

Liquidité (Cash Flow 5 ans)

Revenus bruts potentiels : 32 000$

Frais d’exploitation (incluant inoccupation) : 9 000$

Revenus nets : 23 000$

Service de la dette : 17500$

Liquidité (Cash Flow) : 5 500$ par année

Liquidité accumulée sur 5 ans : 30 000$

Capitalisation (Horizon de 5 ans)

Hypothèque à année 0 : 300 000$

Taux d’intérêt : 3,2%

Amortissement : 25 ans

Paiement mensuel : 1500$

Solde hypothécaire à année 5 (mois 60) : 257 705$

Capital remboursé (capitalisation) : 42 295$

Plus-value (Horizon de 5 ans)

Valeur à date 0 : 375 000$

% de croissance annuelle : 3% composé

Valeur à année 5 : 434 700$

Gain en capital au cours de la période : 59 700$

Analyse finale

Capitalisation + surplus de liquidité + plus-value sur 5 ans = 131 995$

Moyenne par an = 26 399$

Rendement sur capital (mise de fonds) par an (26 399$/75 000$) : 35,2%

CONSTAT : La rentabilité de cet immeuble est excellente. On arrive à un rendement sur mise de fonds de 35,2% par année sur cinq ans pour des profits bruts avant impôts de 131 995$. Ce exemple ne tient cependant pas compte de l’impôt à payer.

Analyse de rentabilité d’un Triplex – Calcul détaillé

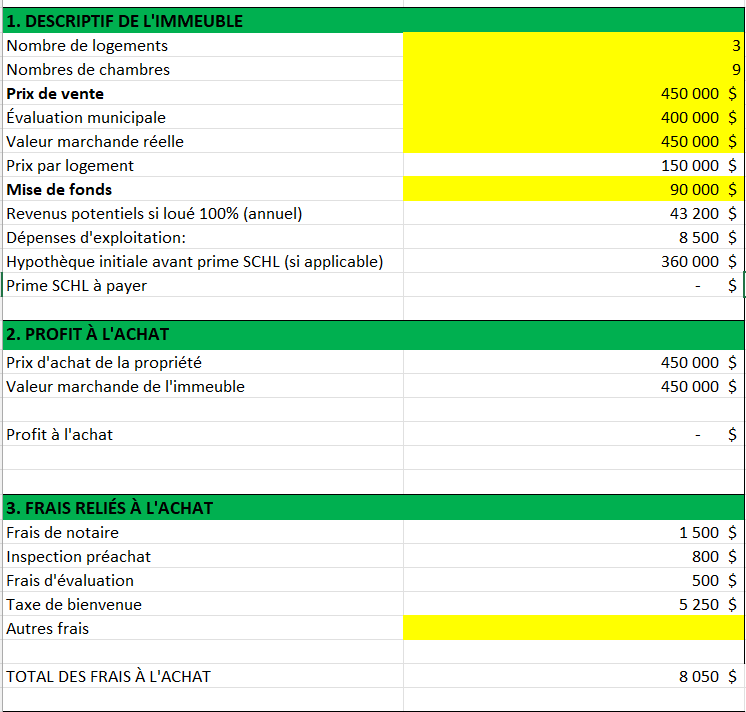

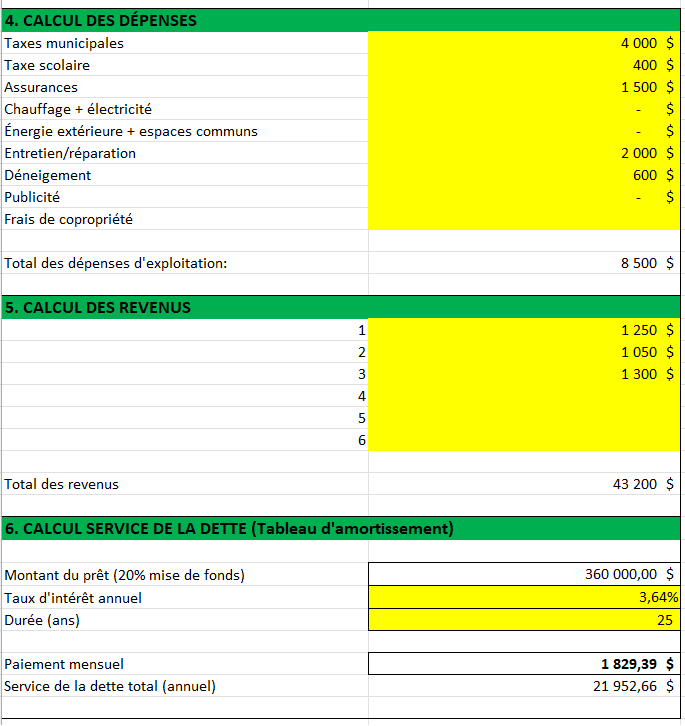

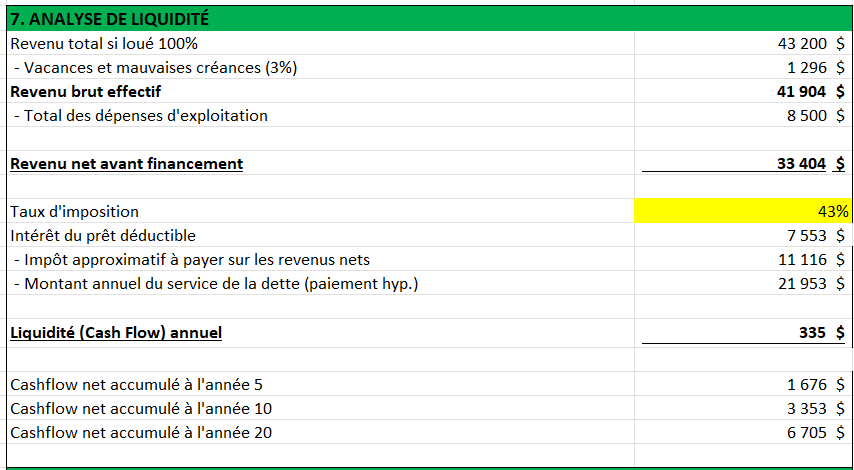

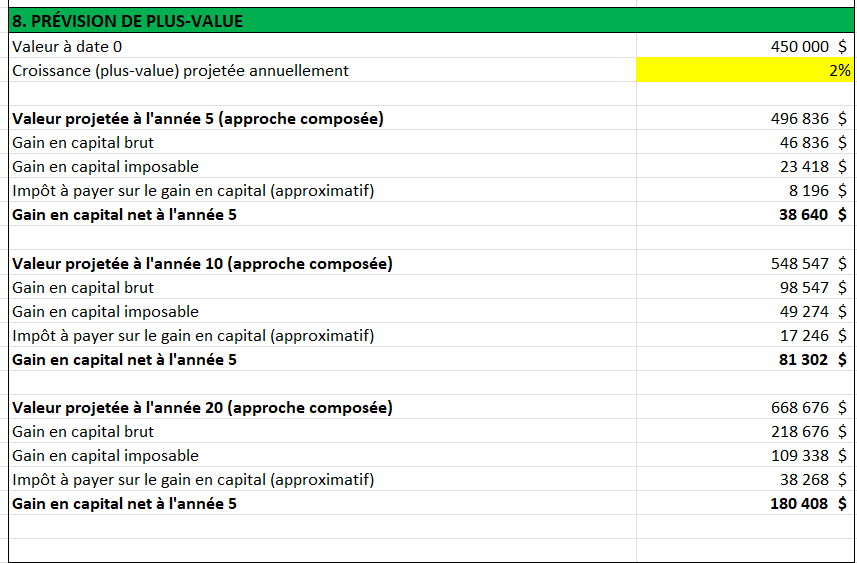

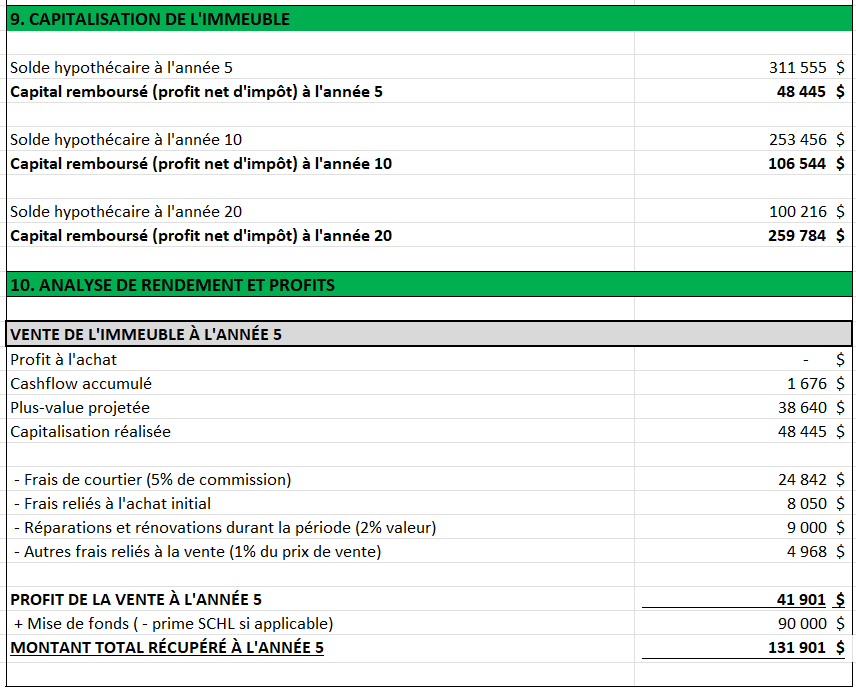

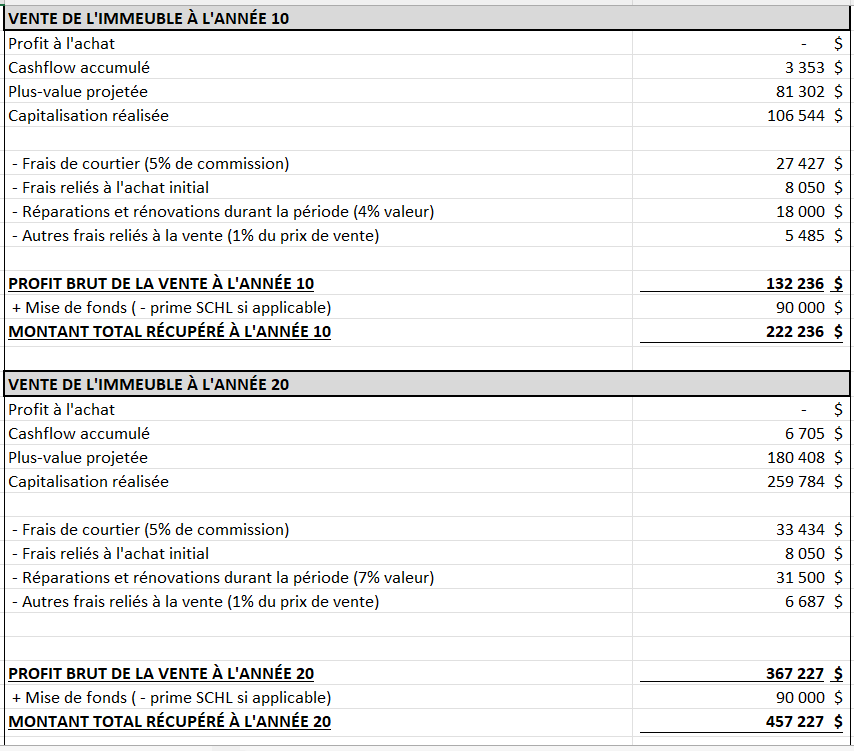

Réalisons un autre calcul de rentabilité en prenant en exemple un Triplex type dans la région de Québec.

Le prix de vente est de 450 000$, les revenus bruts sont de 43 200$ et on considère que l’investisseur va mettre 20% de mise de fonds.

Vous pouvez voir ici-bas un calcul détaillé de rentabilité, étape par étape.

La subjectivité de la rentabilité – Qu’est-ce qu’un immeuble rentable ?

L’exemple précédent était expressément rentable aux fins de l’exercice. Il est fort possible que vos analyses démontrent que les surplus de liquidité sont inexistants, voire négatifs. Également, la capitalisation dépend de l’occupation des logements et la plus-value varie selon l’évolution du marché, qui peut être difficile à prévoir. La dernière décennie fut marquée par une croissance de la valeur des immeubles très importante. Les prévisions de la SCHL témoignent d’un ralentissement au cours des prochaines années.

Cependant, dans il faut garder une perspective à long terme avec de genre de placement et la rentabilité est subjective d’un investisseur à l’autre. Quelqu’un pourrait ne vouloir acquérir que des immeubles dont le rendement sur capital est de 30% par an et plus tandis qu’un autre se satisferait de 10%.

Certains investisseurs misent uniquement sur des immeubles ayant un cashflow positif à l’achat, tandis que d’autres croient à l’effet incroyable de la capitalisation et de la plus-value à long terme.

De plus, un investisseur mettant une grosse mise de fonds aura certainement plus de facilité à obtenir un immeuble générant des liquidités positives à la fin de l’année.

La définition même de la rentabilité peut varier d’un investisseur à l’autre. Regardons 2 cas que nous avons vus récemment.

Mario est un investisseur de 45 ans qui a acheté un Triplex récemment en vue de sa retraite. Mario n’est pas riche, et il ne veut pas que son Triplex lui coûte de l’argent chaque année. Il a donc magasiné et finalement trouvé un immeuble qui lui rapporte 3 500$ par année après l’impôt et les dépenses.

Jimmy est un investisseur de 28 ans qui vient d’acheter un Duplex où les loyers sont légèrement en bas du marché. L’immeuble actuellement occasionne un cashflow négatif de 2 000$ par année après l’impôt. Cependant, la capitalisation et la plus-value annuelle sont estimées à 18 000$ par année. Même si le cashflow est négatif, Jimmy espère pouvoir monter les loyers éventuellement au départ d’un locataire, et se reprendre via la capitalisation et la plus-value.

Comme vous le voyez, ce ne sont pas tous les investisseurs qui ont la même mentalité en ce qui a trait à la rentabilité d’un PLEX.

Fichier de calcul de rentabilité – Calculateur Excel

Bien que chaque immeuble soit différent et que chaque démarche varie en fonction des caractéristiques qui lui sont propres, il est intéressant d’avoir en sa possession un chiffrier de calcul permettant d’évaluer rapidement la rentabilité d’un immeuble à revenus.

Vous trouverez, ci-joint à l’article, un fichier Excel illustrant une démarche de calcul de rentabilité pour un immeuble à revenu. Le premier onglet est automatisé et vous permet de calculer les indicateurs sommaires en fonction du prix d’un immeuble et des revenus qu’il génère (MRB, MRN, TGA). Le deuxième onglet est une démarche plus complexe et expressément conçue pour des immeubles ayant plusieurs logements.

L’exemple qui y est présenté témoigne du calcul de rentabilité pour un immeuble de 10 logements, mais l’approche est la même pour les autres types d’immeubles. Vous pourrez donc modifier à votre guise les différentes cellules afin d’effectuer vos calculs de rentabilité. Vous pouvez également suivre l’approche simplifiée présentée un peu plus haut.

UTILISEZ CE CALCULATEUR PROFESSIONNEL POUR PLANIFIER VOS PROCHAINS INVESTISSEMENTS ET ÉVALUER LA RENTABILITÉ DE VOS IMMEUBLES !

Investir en immobilier locatif : un bon choix?

Investir en immobilier afin d’assurer son avenir financier peut être une très bonne stratégie, si on sait identifier les bonnes affaires et que l’on pait ses immeubles au bon prix. Les Duplex sont également des immeubles qui se rentabilisent plus difficilement à court terme. Il faut donc savoir calculer la rentabilité d’un immeuble et déterminer à quel prix il pourrait être rentable de l’acheter. Aussi, il vous faut vous demander si vous êtes fait pour gérer des locataires.

Bien des investisseurs se rendent compte, après avoir acheté leurs premiers immeubles, qu’ils ne sont pas capables de vivre avec le stress d’avoir des locataires. Si vous n’êtes pas ce genre de personne et que vous avez du capital à faire fructifier, faites vos analyses et lancez-vous! L’immobilier locatif peut être l’un des moyens les plus efficaces pour atteindre vos objectifs !

Sachez que si vous souhaitez investir en immobilier sans avoir à vous occuper de la gestion mensuelle de vos blocs, de l’entretien et de la location, il existe des compagnies de gestion qui peuvent le faire pour vous en échange d’une partie des revenus.

Ce que plusieurs investisseurs font également est de faire des partenariats avec d’autres investisseurs. Il y a les investisseurs passifs, qui amènent les capitaux, et les investisseurs actifs, qui vont s’occuper de la gestion de l’immeuble. Ils vont se partager les profits.

Bref, il y a une multitude de façons d’investir en immobilier. Il suffit de déterminer laquelle vous convient le mieux.

Quelle est la mise de fonds minimale pour l’achat d’un PLEX au Québec ?

Vous souhaitez investir en immobilier et acquérir un immeuble à revenus mais vous ne savez pas combien d’argent vous devez avoir pour la mise de fonds ? Ne croyez pas les gourous qui disent qu’il est possible d’acheter un immeuble à revenus sans mise de fonds. C’est FAUX.

La mise de fonds DOIT provenir de quelque part, soit de l’argent liquide, de l’équité sur un bâtiment, etc. Mais quelle est la mise de fonds minimale qu’il faut mettre sur un PLEX au Québec ? Ça dépend si vous comptez y habiter ou non.

La mise de fonds minimale pour un Duplex au Québec est :

- 5% pour les propriétaires-occupants jusqu’à 500 000$, puis 10% pour l’excédent

- 20% pour les investisseurs qui n’habiteront pas l’immeuble

La mise de fonds minimale pour un Triplex au Québec est :

- 10% pour les propriétaires-occupants jusqu’à 500 000$, puis 10% pour l’excédent

- 20% pour les investisseurs qui n’habiteront pas l’immeuble

La mise de fonds minimale pour un Quadruplex au Québec est :

- 10% pour les propriétaires-occupants jusqu’à 500 000$, puis 10% pour l’excédent

- 20% pour les investisseurs qui n’habiteront pas l’immeuble

Si vous ne voulez pas être propriétaire-occupant, la règle est simple. Vous devez planifier une mise de fonds de 20%. Si vous comptez habiter l’immeuble que vous achetez, vous pouvez le financer avec seulement 5-10%.

Quelle est la mise de fonds minimale pour l’achat d’un immeuble de 6 logements et plus au Québec ?

Investir dans un immeuble de 6 logements et plus demande plus de capitaux que lorsqu’on achète un PLEX. Lorsqu’on parle d’immeubles multilogements, on n’utilisera plus nécessairement le concept de mise de fonds, mais plutôt la notion de prêt-valeur.

Le ratio prêt valeur est le pourcentage de prêt accordé en fonction de la valeur de l’immeuble. Par exemple, si vous achetez un immeuble de 800 000$ et que la banque accepte de vous financer 650 000$, vous aurez un ratio prêt valeur de 81,25%.

- Quand vous financez un immeuble multilogements avec un financement conventionnel, la banque acceptera de vous accordez un ratio prêt-valeur entre 70-80%. Cela signifie qu’il vous faudra une mise de fonds de 20-30%.

- Si vous voulez financez un immeuble multilogements avec un financement assuré par la SCHL, vous pourrez obtenir un ratio prêt-valeur de 85%. Cela signifie qu’il vous faudra 15% de mise de fonds.

Ce sont les règles entourant les mises de fonds et les ratios prêt-valeur qu’il faut savoir lorsqu’on souhaite investir en immobilier multilogements. Planifier une acquisition avec un courtier immobilier spécialisé en investissement peut réellement aider à réaliser des transactions rentables.

Quel professionnel peut m’aider à évaluer la rentabilité d’un PLEX ?

Si vous en êtes à vos premiers pas dans le monde de l’investissement immobilier et que vous ne vous sentez pas encore parfaitement à l’aise à calculer par vous-même la rentabilité d’un immeuble, certains professionnels peuvent vous aider.

Nous vous présentons ici les 3 principaux que nous vous recommanderions :

Courtier immobilier multilogement

Le courtier immobilier multilogement est un courtier immobilier détenant une forte spécialisation non seulement en immobilier, mais également en fiscalité immobilière. Il connaît parfaitement le marché, sait comment évaluer la rentabilité d’un immeuble et peut vous aider gratuitement à trouver les meilleurs DEALS. Ses services sont gratuits, et vous pouvez en trouver un rapidement et gratuitement en remplissant le formulaire au bas de l’écran. C’est sans aucun doute le professionnel le plus complet en investissement immobilier.

Fiscaliste

Le fiscaliste peut vous aider à faire des calculs de rentabilité, à planifier les conséquences fiscales de divers investissements et contribuer à planifier votre fiscalité de manière optimale. L’aspect immobilier est souvent un peu moins maîtrisé, mais ils peuvent vous aider sans aucun doute.

Planificateur financier avec forte expérience en fiscalité

Le planificateur financier peut sans aucun doute vous aider à planifier l’achat d’un immeuble à revenus et d’en évaluer la rentabilité. Il pourra même évaluer avec vous les impacts fiscaux de cette décision sur votre situation financière en général, tant à court que long terme.

Petit PLEX VS Gros immeuble à logements : lequel est le plus rentable ?

Lançons le débat ! Est-ce que les PLEX (Triplex, Duplex, Quadruplex…) sont plus ou moins rentables que les gros immeubles à logements (6 logements, 16, 32 logements…) ?

Après avoir consulté un expert en immobilier et fait plusieurs calculs, la réponse était claire. Les gros immeubles à revenus sont souvent (voire presque toujours) plus rentables que les petits dans une perspective à long terme.

Pour expliquer ce phénomène, nous vous expliquons cette logique en 5 points, présentés dans l’encadré ci-dessous !

|

LOGIQUE DERRIÈRE LE FAIT QUE LES GROS IMMEUBLES SONT PLUS RENTABLES QUE LES PETITS

|

Pour résumé, puisqu’il y a moins d’acheteurs qui ont les moyens d’accéder au marché des gros immeubles, les prix sont souvent plus conservateurs. Le prix par porte (par logement) est donc plus faible alors que les revenus par logement sont les mêmes. Meilleure rentabilité!

Comment obtenir toutes les données pour effectuer une analyse de rentabilité de PLEX ?

Vous trouvez un Triplex qui vous semble intéressant. Il est en bon état, le prix demandé semble raisonnable et les revenus potentiels sont assez bons.

Cependant, il manque beaucoup d’informations et de détails lorsque vous consultez la fiche en ligne pour que vous puissiez faire votre analyse de rentabilité… Quoi faire ? C’est très simple. Contactez le courtier en charge de la vente de l’immeuble et dites-lui que vous êtes intéressé à potentiellement acquérir le PLEX en question.

Mettez ensuite l’emphase sur le fait que vous désirez avant tout faire quelques calculs afin de vérifier si l’immeuble offre une rentabilité suffisante pour vous. Demandez alors au courtier de vous fournir les informations qu’il vous manque (déclaration du vendeur, comptes de dépenses, etc.).

Certains courtiers refusent de donner ces informations sans que vous ne preniez la peine de visiter l’immeuble au préalable ou que vous ne leur fassiez parvenir une offre d’achat.

Si c’est votre cas, voici 2 conseils :

- Tentez de rationaliser le courtier en lui disant que vous êtes absolument intéressé, mais que vous analysez actuellement plusieurs immeubles en même temps et qu’il ne reste que les données de son PLEX à obtenir pour voir lequel vous choisirez. Si le courtier est motivé, il consentira à vous les faire parvenir.

- Certains courtiers sont fermes et vous ne pourrez pas obtenir toutes les informations sans le rencontrer. Si c’est le cas, assurez-vous d’avoir les bons outils pour vous protéger. Vous pouvez très bien présenter une offre d’achat BÉTON qui dit que celle-ci est uniquement valide si vous êtes entièrement satisfait suite à votre analyse de rentabilité. La satisfaction étant subjective, vous pourrez obtenir les informations du courtier et annuler votre offre sans aucune explication.

Normalement, les courtiers immobiliers spécialisés en multilogement sont assez conciliants et vous ne devriez pas avoir de problèmes à recueillir toutes les informations nécessaires pour faire votre évaluation de rentabilité.

Souvent, toutes les informations se retrouveront sur la fiche de l’immeuble en ligne. À quelques reprises, vous devrez contacter directement l’agent.

Dans la deuxième éventualité, c’est à vous de voir si l’immeuble vaut la peine que vous fassiez quelques efforts supplémentaires.

Souvent, ce l’est !

Et rappelez-vous, plus de 50% des immeubles à revenus et des PLEX sont vendus en secret entre agents immobiliers. Si vous êtes vraiment motivés, vous auriez intérêt à vous munir d’un tel expert pour négocier en votre nom avec les agents des vendeurs. Un conseil qui vaut de l’or!

Comment calcule-t-on la rentabilité d’un chalet locatif au Québec ?

L’investissement dans les chalets locatifs est de plus en plus populaire au Québec. Il s’agit d’un type d’investissement qui diffère en plusieurs points aux PLEX et immeubles multilogements.

- Vous louez une propriété pour des séjours de très courte durée : 1 nuit, 1 semaine ou 1 mois.

- Vous pouvez demander un dépôt de sécurité.

- Le marketing et la publicité jouent un grand rôle dans le nombre de nuits qui seront louées.

- Il n’y a aucune garantie de nombre de nuits qui seront louées dans l’année.

- Vous pouvez déterminer le tarif que vous voulez pour la location de vos propriétés.

Lorsqu’on achète un chalet locatif dans le but de le louer, le calcul de rentabilité est très différent d’un immeuble à revenus. On calcul ici le seuil de rentabilité en fonction d’un nombre de nuits loué par année.

Par exemple, si vous achetez un chalet locatif et que toutes les dépenses totalisent un montant de 50 000$ par année, combien de nuits devez-vous le louer pour qu’il soit rentable ? Si le tarif moyen par nuit pour un chalet comparable au vôtre est de 650$ par nuit, on peut calculer le seuil d’équilibre de la manière suivante : 50 000$/650$ = 76,92 nuits.

Au final, vous devrez donc le louer 77 nuits pour que les revenus bruts puissent couvrir toutes les dépenses. Sachant qu’il y a 365 jours par année, cela représente un taux d’occupation de 21,09%.

Si vous souhaitez en apprendre plus et voir des exemples concrets, consultez notre article complet sur les calculs de rentabilité pour les chalets locatifs.

Quel est le profil type d’une personne prête à investir en immobilier dans un PLEX ?

Vous voyez le potentiel intéressant de l’immobilier locatif et vous vous demandez si c’est fait pour vous ?

Voici quelques attributs et caractéristiques que doit posséder une personne pour choisir d’investir dans l’achat d’un PLEX !

✓ Avoir au moins 20 000$ en économies

✓ Bonne tolérance au stress et au risque

✓ Capacité de gestion en cas de crise

✓ Vision à long terme de la rentabilité

✓ Débrouillard, autonome, beaucoup d’entregent…

✓ Aime les défis et cherche un investissement proactif

✓ De bonnes connaissances en immobilier

✓ Être bien entouré et avoir un bon réseau

Bref, investir dans un PLEX doit être perçu comme un investissement qui peut être très rentable en effet, mais qui vient avec des risques et où l’investisseur doit être solide financièrement comme mentalement.

Prêt à investir en immobilier dans l’achat d’un PLEX ? Remplissez notre formulaire pour trouver un courtier multilogement !

Vous vous sentez prêt à investir en immobilier dans l’achat d’un PLEX ou d’un autre immeuble à revenus ?

Remplissez notre formulaire gratuit pour trouver un courtier immobilier multilogement ultra performant dans votre région !

Nos partenaires sont les meilleurs sur le marché et sont prêts à vous aider GRATUITEMENT à trouver les plus gros DEALS et à évaluer la rentabilité de divers PLEX !

Avoir un tel expert à ses côtés pour investir, ça n’a pas de prix !

Justement, nous vous proposons d’en trouver un rapidement et 100% gratuitement en remplissant notre formulaire !

Allez-y, lancez-vous et faites travailler votre argent pour VOUS !

Comparez 3 Courtiers

Remplissez le formulaire ci-dessous et 3 Courtiers IMMOBILIERS vous feront une Proposition. Comparez: Commission, Service & Personnalité

À PROPOS DE SOUMISSIONS COURTIERS

Soumissions Courtiers Immobiliers est une plateforme web qui met en contact les utilisateurs avec différents courtiers d'agences variées.

SERVICES DE SOUMISSIONS COURTIERS IMMOBILIER

SECTEURS DESSERVIS

- Île de Montréal

- Laval

- Longueuil

- Rive-Nord (Montréal)

- Rive-Sud (Montréal)

- Ouest de l’île de Montréal & Vaudreuil

- Courtiers hypothécaires à Montréal

- Ville de Québec

- Lévis & Rive-Sud

- Abitibi (Val-d’Or, Rouyn-Noranda)

- Basses-Laurentides (St-Eustache)

- Beauce & Thetford Mines

- Charlevoix (La Malbaie…)

- Côte-Nord (Sept-Îles, Baie-Comeau)

- Drummondville & Victoriaville